土地の相続税評価方法と評価減

このページの内容はYouTubeでも解説していますので、まずは動画を見てざっと理解していただいてから読んでいただくとより理解が深まると思います。

土地の相続税はいくらかかるのか?

相続税は資産全体の額や法定相続人の人数、配偶者の有無等によって大きく変わり、「1億円の土地を相続したら相続税は◯◯◯万円」のように画一的に計算することができません。

以下に、相続税額の計算例を示しますのでご参考にしてください。

土地の相続税額の計算例

相続の状況

相続人:配偶者、長男

遺産分割:法定相続分

特例適用:配偶者の税額軽減制度を限度額まで利用

相続税額の計算

・遺産総額1億円の場合:3,850,000円

・遺産総額2億円の場合:16,700,000円

・遺産総額3億円の場合:34,600,000円

・遺産総額4億円の場合:54,600,000円

・遺産総額5億円の場合:76,050,000円

※ここから各種特例や財産内容に基づく非課税枠の適用、土地の評価減を行って、相続税を減額していくことになります。

なお、不動産の相続税を簡単に計算する方法については、以下のページでご紹介しています。

不動産の相続税評価額を簡単に計算する方法

相続税の土地評価方法には、「路線価方式」と「倍率方式」があります。土地の評価減については、①路線価方式による場合の各種価格補正が行えるか、②減額できる制度を適用できるか、がポイントになります。

土地の相続税評価方法

自分で使う土地(宅地)の相続税評価方法には、①路線価方式、②倍率方式の2つ方法があります。路線価が定められている地域の土地は①路線価方式、路線価が定められていない地域の土地は②倍率方式によって評価を行います。

路線価方式か倍率方式かの判断方法

国税庁のホームページ「財産評価基準書 路線価図・評価倍率表」で宅地の所在地の倍率表を開き「宅地」の列を確認します。倍率表の宅地列に「倍率」が記載してあれば倍率方式、「路線価」と記載してあれば路線価方式で評価することになります。

一般的には、市街地にある宅地は路線価方式で、市街地から離れた宅地は倍率方式で評価することが多いです。なお、現状、東京都23区内は全て路線価方式で評価します。

路線価方式による土地の評価方法

路線価方式における土地の価額は、路線価を基準として、その土地等に応じた奥行価格補正率などの各種補正率で補正し、地積を乗じて計算します。

路線価方式による計算式

全国の路線価は毎年7月1日に発表されます。一方、相続税申告において適用する路線価は、相続開始日の属する年の数値を利用します。そのため、1月〜6月の間に相続が発生した場合、7月1日に路線価が発表されるまでその年の路線価は確定せず、申告もできないということになります。相続税の申告期限は死亡日の翌日から10ヶ月以内のため、1月に相続が発生した場合、路線価が発表されてから4ヶ月以内に申告する必要があります。

路線価の付されていない土地の場合

全ての市街地の道路に路線価が付されているわけではありません。私道や行き止まりの道路など、利用が少ない道路等には路線価が付されていないケースがあります。このような路線価の設定されていない私道等のみに面している不動産を評価する場合には、次の2つの方法が考えられます。

- 旗状地として評価する方法

- 特定路線価を設定する方法

所轄の税務署に特定路線価の申請をすることができます。税務署長はその申請された道路が接している路線やその付近の路線に設定されている路線価を基に特定路線価を設定します。

倍率方式による土地の相続税評価方法

倍率方式では、固定資産税評価額に倍率を乗じて算出します。相続があった年(亡くなった年)の固定資産税評価額を使います。

倍率方式による計算式

遠方にある土地の相続税評価方法

インターネットやテクノロジーの発展により、遠方にある土地の相続税評価方法は必ずしも現地に赴く必要がなくなりました。詳しくは下記ページをご覧ください。

土地の評価減

土地の評価減では、奥行価格補正や不整形地補正、規模格差補正に間口狭小補正といった各種補正を行えるかがポイントです。

土地の減価要因の見極めは、はじめてご検討される方や、相続税専門ではない税理士が検討する場合と、これまで300回以上の不動産評価を行ってきた税理士が検討する場合では、やはり経験の差が大きく出るところです。

税理士法人ブライト相続(東京目黒)では、税理士一人ひとりが、これまで300回以上の土地評価の実務経験があり、実家(一軒家やマンション)、賃貸物件(一室や一棟)、別荘、投資用不動産、複数不動産の相続など、あらゆる物件の相続税評価に精通しています。

加えて、我々相続税専門の税理士事務所では、専用ソフトを活用して効率的かつ効果的に評価を行っています。例えば、不整形地の評価に際し、陰地名人ソフトを利用することで、容易にパターンを変えて想定整形地を作図し、蔭地割合の計算を行えます。そして、図面と計算結果を出力し、税務署への添付資料として提出することで説得力ある資料となります。

他にも、税理士向けZenrin GISパッケージソフトを活用した住宅地図、ブルーマップ、路線価、用途地域、衛生画像の一括確認による効率化を行っています。

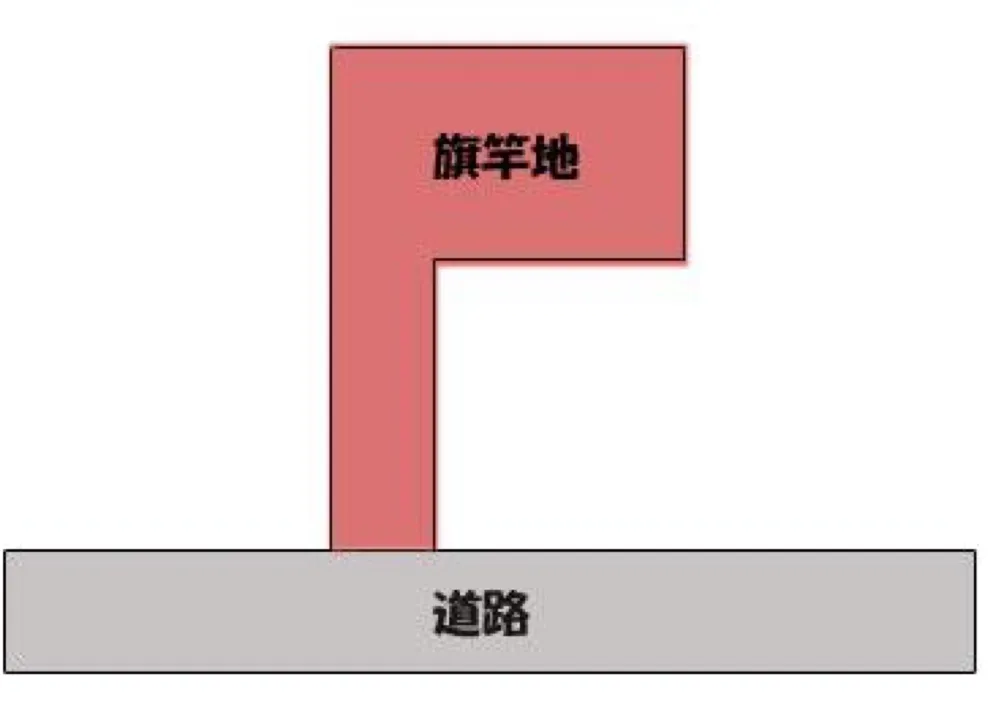

自宅が旗状になっている場合

自宅に入るための路線価に面している通路がある敷地を旗竿地と言います。

この旗竿地は、通路があるため、通常の宅地より奥行が長くなり、奥行価格補正によって評価減できます。

また、対象地とかげ地を含めた全体の奥行価格補正率よりも、かげ地部分のみの奥行補正価格率が大きい場合、かげ地と対象地を含めた全体の評価額(奥行価格補正考慮済)からかげ地の評価額を差し引いた評価額(奥行価格補正考慮済)によって求めた路線価格を元に評価を行うことが可能です。これにより、3割以上も減価されることもあります。さらに、通路部分の幅が2m未満の場合、接道要件を満たさず、無道路地に該当し、さらに減価が可能となります。

マンションの地積規模

平成30年1月1日の税制改正によって、要件を満たせばマンションの敷地にも「地積規模の大きな宅地の評価」を適用することが可能になりました。

「地積規模の大きな宅地の評価」の対象となる宅地は、路線価に、奥行価格補正率や不整形地補正率などの各種画地補正率のほか、規模格差補正率を乗じて求めた価額に、その宅地の地積を乗じて計算した価額によって評価することで評価減が可能になります。

なお、東京都23区内は指定容積率300%以上の場合は適用できないため、通常、タワーマンションは対象外となりますが、中低層のマンションは適用を受けられることもありますので、必ずチェックが必要です。

タワーマンション節税についての詳細はこちら

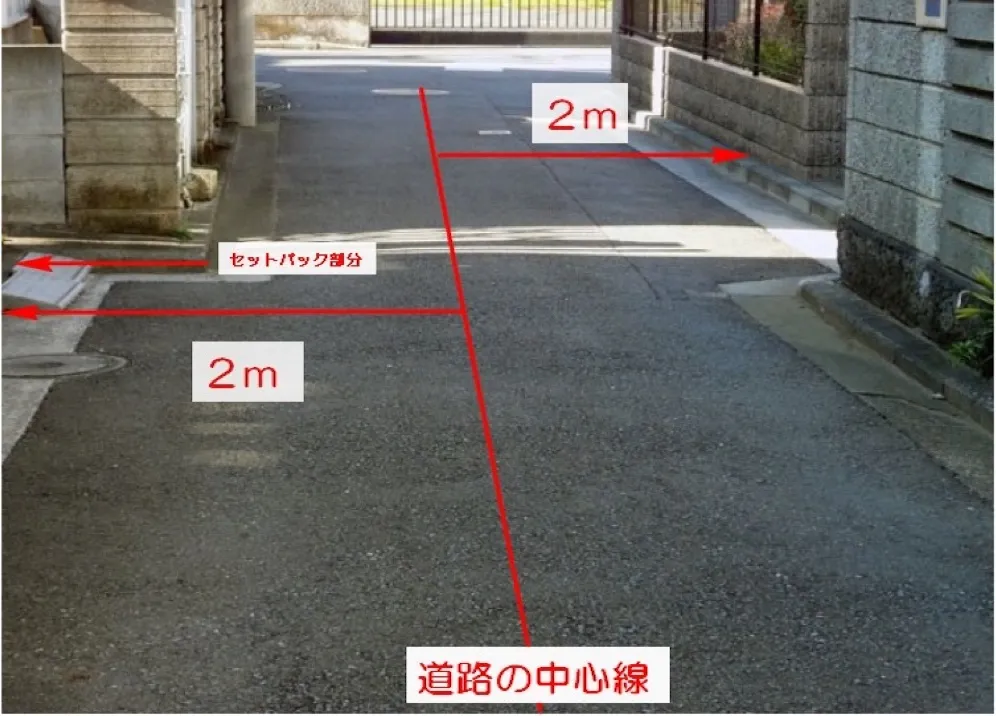

セットバックを必要とする宅地の場合

建築基準法では、原則として道路の中心線から2メートル後退した線が敷地との境界線とされ、建物を建てる場合はこの境界線まで後退(以下「セットバック」といいます。)しなければなりません。

このセットバックすべき部分については、通常どおりに評価した価額から70%相当額を控除して評価します。

電車の騒音がひどい土地

財産評価基本通達で騒音の甚だしい土地は、「利用価値が著しく低下している宅地」として、評価額を10%減できる可能性があります。ただし、路線価がその減額要因を考慮したうえで付されている場合には適用できません。

電車の往来の激しい線路に近いことは、その土地の取引価格にも負の影響を及ぼすと考えられます。

都市計画道路予定地の区画内にある場合

都市計画道路予定地の区域内にある宅地は、その宅地の一部もしくは全てを将来的には道路用地として提供することが求められています。そのため税制上で都市計画道路予定地の区域内にある宅地の評価を行う場合には、通常の宅地の評価価額に補正率を掛け算して求めた価額で評価を行います。

普通住宅地区であれば、1%~10%の評価減が期待できます。

広大地(地積規模の大きな宅地)

「地積規模の大きな宅地の評価」の対象となる宅地は、路線価に、奥行価格補正率や不整形地補正率などの各種画地補正率のほか、規模格差補正率を乗じて求めた価額に、その宅地の地積を乗じて計算した価額によって評価することで評価減が可能になります。

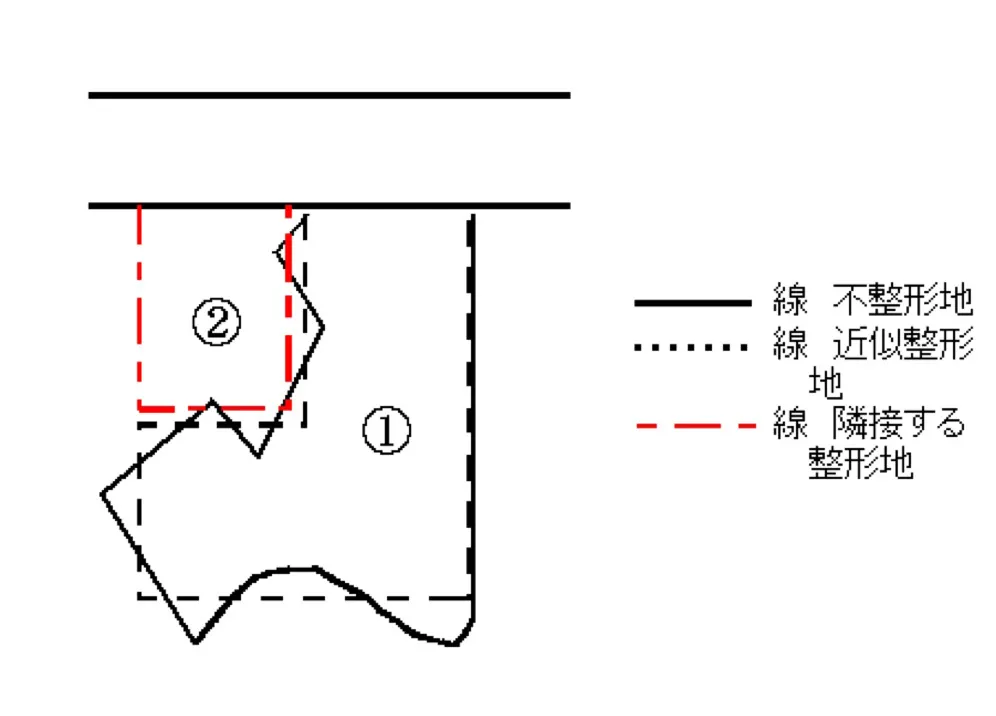

不整形地

不整形地は整形地に比べて宅地としての利用価値が低いと考えられることから、不整形地補正率を使って土地の評価を下げることが可能です。

不整形地補正率により最大40%の評価減が可能になります。

小規模宅地

小規模宅地の特例は、被相続人と一緒に住んでいた土地を相続した場合、330㎡までは80%減額するという制度です。

例えば、1億円の土地を相続した場合、小規模宅地の特例を適用すると、1億円の80%である、8,000万円が減額されるため、残りの2,000万円に対して課税されることになります。基礎控除が3,600万円だとすると、相続税はかからないことになるため、絶対に適用したい制度です。

【小規模宅地等の特例適用の可否】はこちら >>>

間口の狭い土地

間口は狭い土地については、路線価に「間口狭小補正率」をかけて評価額を下げることが可能です。

最大10%評価減することが可能です。

不動産を相続される方へ

どのような土地でも構いませんので、土地の評価で後悔しないために、ぜひ一度ご相談ください。

これまで300回以上の土地の相続税評価を行ってきた税理士が、1つ1つ丁寧に、土地の形状や立地条件など土地の減価要因がないか検討します。

相続税申告の初回面談は無料となっていますので、お気軽にお問い合わせください。