相続税の税務調査対策のポイント

税務調査に入られにくくする相続税申告書の作り方

相続税の税務調査は、当初申告を工夫することで税務調査率を下げることができます。

この税務調査が入りにくい相続税申告書作成方法については各税理士事務所によってノウハウに違いがありますが、税理士法人ブライト相続(東京目黒)では、税務調査に入られにくくするための事前調査と、しっかりとした税務署への説明資料の作成を行っています。

お客様からのヒアリングによる情報の整理

お客様からご相談される内容の中で非常に多いのが、「過去に親族間でお金を受け渡したが、何も処理していなかったため、税務署から指摘を受けるのではないか心配」というものです。

私共はお客様から過去のご親族間の資金のやりとりをヒアリングし、①贈与、②名義預金、③預け金・貸付金のいずれに該当するのか、また、いずれの主張をすれば税務上最も有利になるのかも含めて総合的に検討いたします。

当初の相続税申告において、これら調査・検討結果を税務署への説明書類として作成・提出することで、その後の税務調査の可能性を大幅に低減することが可能です。

>>> 生前贈与と相続税申告の関係はこちら

配偶者名義の金融資産の調査

配偶者名義の金融資産の処理については、税務調査において最も争いとなりやすい論点です。弊事務所では、お客様のご不安、ご要望に応じて、配偶者様名義の預金の中で、配偶者様固有の金融資産と主張できる金額を最大化するための調査を行います。結果として、お亡くなりになられた方の相続財産として処理すべき金額(相続税の対象)を最小化することができます。

具体的には、過去の給与受け取りの履歴、年金の受け取りの履歴、配偶者様のご実家からの相続金融資産、お亡くなりになられた方からの贈与額等をお調べして、配偶者様固有の金融資産と主張できる金額を積み上げていくことになります。当初の相続税申告において、これら調査・検討結果を税務署への説明書類として作成・提出することで、その後の税務調査の可能性を大幅に低減することが可能です。

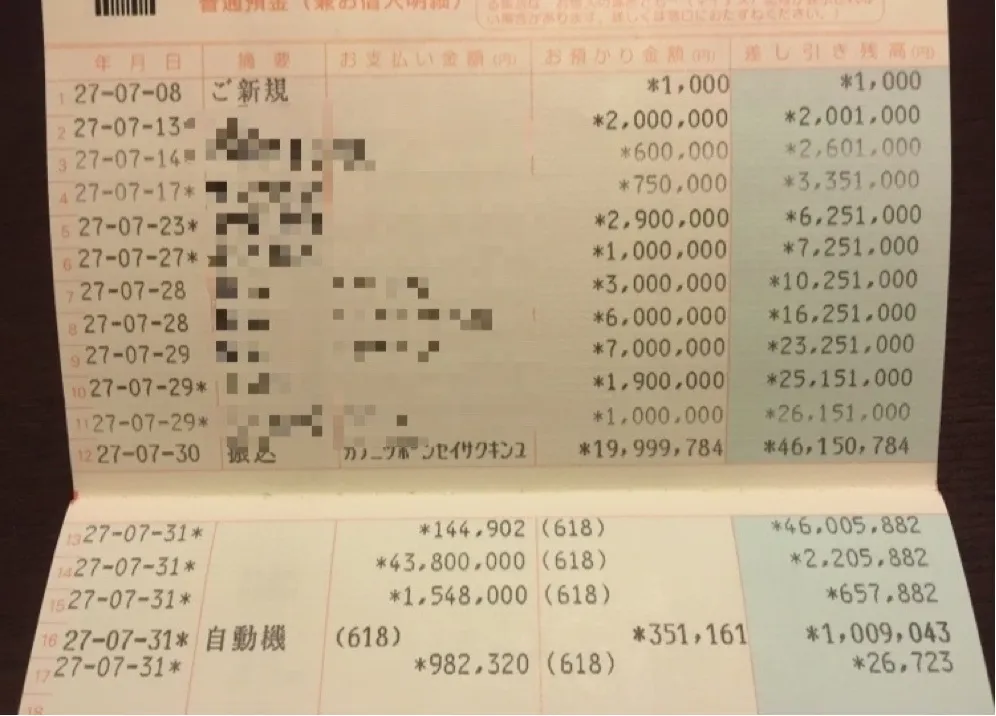

過去の預貯金の入出金履歴の調査

税務署は職権で過去10年間の金融機関の取引記録を調査することができます。従いまして、税務調査が行われる場合には、お亡くなりになられた方、相続人の方、相続人の配偶者、お孫様も含めて、ご親族の過去10年間の取引記録はチェックされている可能性が高いと思われます。

弊事務所では、お客様のご不安、ご要望に応じて、お亡くなりになられた方、ご親族様の金融資産の入出金記録の調査を行います。税務調査において質問を受けるであろう入手金項目を把握し、税務調査が行われた場合にどのように主張すべきかを整理します。当初の相続税申告において、これら調査・検討結果を税務署への説明書類として作成・提出することで、その後の税務調査の可能性を大幅に低減することが可能です。

書面添付制度を活用した相続税申告

書面添付制度とは、税理士が、各論点について、どのように確認・検討・判断したのかということを記載した書面を添付する制度です。

この制度を活用した場合、税務調査の確率が下がると言われています。それは、チェック項目が多岐に渡る相続税申告において、きちんと各論点を確認した上で作成した添付書面・申告書なのか、そうでないのかでは、税務調査の確率は変わってくるのは当然だからと言えます。

また、書面添付制度を活用すると、いきなりお客様に税務署の税務調査が入ることがなく、まずは税理士のみが税務署に呼ばれて意見聴取がおこなわれます。

相続税の書面添付の記載例

上記は相続税の書面添付の冒頭ページになります。他にも多く作成するものがあります。

税理士法人ブライト相続では、お客様のご不安・ご要望に応じて、書面添付制度を活用した相続税申告を行なっています。

書面添付を活用してたくさんの論点をチェックしながら申告書を作成するということが大切ですので、経験値が多く、税務調査に耐えられる税理士を選ぶようにしましょう。

相続税の税務調査の実態

相続税申告に関しては、税務署が訪れる「実地調査」と、電話や来署による面接などを行う「簡易な接触」があります。

国税庁から公表された最新の令和2事務年度(令和2年7月~令和3年6月の1年間)の税務調査の実態については以下のとおりとなっています。

相続税の税務調査率

| 項目 | 令和1事務年度 | 令和2事務練度 | 増減 |

|---|---|---|---|

| 申告件数 | 115,276件 | 120,372件 | +5,096件 |

| 税務調査件数 | 19,267件 | 18,740件 | ▲527件 |

| 税務調査率 | 16.7% | 15.6% | ▲1.1% |

相続税の税務調査率は約16%で推移しており、所得税の税務調査は約3%となっており、相続税の税務調査率は他の税目に比べて極めて高い状況となっている。

申告する人による税務調査率の違い

| 申告書作成者 | 税務調査率 |

|---|---|

| 税理士に依頼せず自分で申告 | 50% |

| 普通の税理士に依頼 | 20% |

| 相続税専門税理士 | 1%以下 |

自分で申告している人は、全体の約15%くらい。相続専門税理士は、書類もしっかりしているし、書面添付等の対策だったり、説明もきちんとしている。そのため、税務調査に入ったとしても、追徴税額を取れない可能性も高く、時間の無駄になってしまう。それよりも無申告だったり許してはいけない案件を優先させるに決まっている。

最新の税務調査の分析については下記で詳細に解説していますのでそちらをご参考下さい。

親族間の資金のやり取りがあり、税務調査が心配な方へ

税理士法人ブライト相続(東京目黒)では、相続税専門の税理士が、①贈与、②名義預金、③預け金・貸付金のいずれに該当するのか、また、いずれの主張をすれば税務上最も有利になるのかも含めて総合的に検討した上で相続税申告いたします。

相続税申告の初回面談は無料となっていますので、お気軽にお問い合わせください。